С целью выяснить, какие процессы, объединяющие банковскую и торговую сферы, сегодня происходят в динамично развивающейся экономике Узбекистана, портал FinTech & Retail CA (Central Asia) беседует с Улугбеком Таваккаловым, заместителем председателя Правления Tenge Bank.

FinTech & Retail CA: Вначале давайте поговорим о том, как в Узбекистане происходит коллаборация банков и ритейла.

У. Таваккалов: В части кредитования коллаборация эволюционирует от физических POS-точек в сторону кредитных брокеров. Иными словами, процессы идентификации, заведения заявки, одобрения и выдачи переходят в цифру, что позволяет легче тиражировать их как на потребителей, так и на торговых ритейлеров.

В части транзакционных историй банки активировались в расчетных операциях и эквайринге, причем как в классическом – POS-терминалы, так и в набирающем популярность е-коме.

В вашем вопросе не хватает финтехов – их участие в данной коллаборации неоспоримо. Финтехи легко организуют электронную торговую площадку для торговцев, осуществляют функции платежных организаций, а также предоставляют рассрочку.

Такая тройная коллаборация позволила нарастить объем розничной торговли до 15 млрд долл. США (рост за год составил 8,8%), причем электронная коммерция выросла на 74% и достигла 540 млн долл. (ее доля в ритейле увеличилась с 2,2% до 3,5%).

FinTech & Retail CA: Кто главные участники этого процесса?

У. Таваккалов: Почти все торговые ритейлеры начали продавать товары в рассрочку. Тут работают две схемы: продают сами, за счет собственной рассрочки, либо продают за счет кредитного брокера банков и небанковских кредитных организаций.

Банки тут выступают в качестве кредитного плеча. Если смотреть на статистику кредитных портфелей банков, банки в 2023 году продолжили активное кредитование потребителей. Кредитный портфель розницы вырос на 42% и составил 143,4 трлн сум, тогда как рост портфеля юридических лиц составил лишь 10%. Основными драйверами роста явились автокредиты (рост 84%) и микрозаймы с рассрочкой (рост 58%).

Среди финтехов появились и существенно развились новые зарубежные игроки, как в электронной коммерции, так и в рассрочке.

FinTech & Retail CA: Какое участие в коллаборации банков и ритейла принимает Tenge Bank?

У. Таваккалов: Tenge Bank взаимодействует с ТСП в трех направлениях: реализует программы лояльности через карточные кешбэки, предоставляет онлайн-рассрочку в офлайне, а также предоставляет рассрочку в онлайне через свою электронную торговую площадку – TengeMarket.

FinTech & Retail CA: Каковы ключевые направления этого процесса?

У. Таваккалов: Tenge Bank наладил моментальный выпуск банковских карт в сети картоматов (сейчас это 40 устройств, расположенных в крупных ТРЦ и отделениях), в связи с чем смог составить серьезную конкуренцию банкам, которые доставляют карты классическим образом либо через курьеров. Сейчас потребители охотно выпускают себе карту, находясь в каком-либо магазине, что существенно меняет культуру потребления банковских продуктов. Также на картах мы развиваем продуктовую составляющую, сегодня это кешбэки, далее – это карты рассрочки. Если говорить об автокредитовании, нам удалось реализовать автомаркет (на TengeMarket).

FinTech & Retail CA: Несколько слов о монетизации баз данных, о выдаче кредитов по ним и использовании этой технологии в ритейле.

У. Таваккалов: Первым и крупным игроком по монетизации Big Data стало Цифровое правительство (ЦЭП), сейчас оно продает банкам и финтехам более 100 видов полезных данных для скоринга и для клиентов. Набирают тренд продажи Больших данных телеком-операторами и платежными организациями. Простыми словами, телеком-операторы прекрасно знают, где именно вы чаще бываете, как часто меняете SIM-карты и на что тратите свой мобильный трафик – почему бы на основе этой информации не отделить мошенников, усилив банковский фрод-контроль?!

Микрозаймы и рассрочка несут в себе существенный кредитный и операционный риски. Это связано с низкой финансовой грамотностью населения (зачастую кредиты оформляются мошенниками на наивных потребителей), с возможностью обхода скоринговых моделей (к примеру, искусственное увеличение транзакционной активности по картам).

Банки, со свой стороны, эволюционируют в своих скоринговых моделях, отрабатывая свои гипотезы. Развитие скоринга – непрерывный эволюционный процесс. Из новых положительных трендов – использование данных телеком-операторов и платежных организаций.

FinTech & Retail CA: Расскажите про «Скоринг 2.0» – второй тип рассмотрения заявок на кредит. Каковы особенности его применения, насколько это массовое явление сегодня?

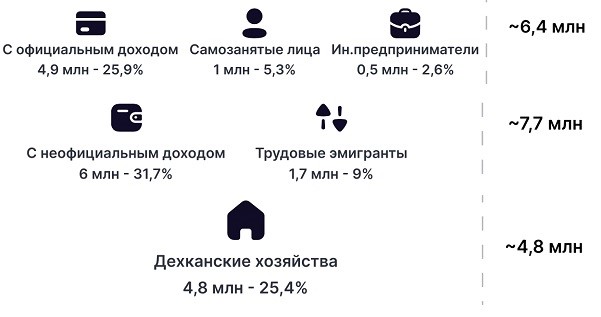

У. Таваккалов: Идея развития скоринга в сторону лиц, не имеющих официальных доходов, появилась неспроста, так как все банки за 2019–2022 гг. научились работать с лицами с официальными доходами, а таких у нас почти 5 млн человек. Соответственно, эти участники зарплатно-карточных проектов уже получили одно предложение от своего основного банка и еще как минимум два – от частных банков. Простыми словами – это «алый океан»*, где сложно конкурировать в ставках.

А лица с неофициальным доходом (6 млн человек), или, простым языком, самозанятые, наоборот, не имеют доступа к банкам и ограничены в кредитных продуктах, поэтому им приходится брать займы у небанковских кредитных организаций, порой под 70% годовых, переплачивая за тех клиентов, которые не платят. Этот рынок я отношу к «голубым океанам», и мы стремимся к развитию своих скоринговых моделей, нацеленных на этот сегмент потребителей. Развитие «Скоринга 2.0» снизит фрод и кредитные риски, что непременно будет способствовать увеличению доступности самозанятых к продуктам банков.

FinTech & Retail CA: Как повлиял на ритейл Узбекистана принятый в 2023 году закон, позволяющий населению страны приобретать в кредит товары не только местного, но и импортного производства?

У. Таваккалов: На авторынке произошел существенный перелом, на рынок вошли иностранные автопроизводители и составили конкуренцию местному монополисту. Упомянутый вами закон «О потребительском кредите» существенно повлиял на другой процесс, на рынок подержанных автомобилей, где банки от моделей работы с перекупщиками-комиссионерами переходят на модель прямых продаж (исключая посредников). Этот тренд будет существенно прогрессировать в связи с развитием е-кома и маркетплейсов.

FinTech & Retail CA: Как вы видите дальнейшие перспективы развития процесса коллаборации банков и ритейла?

У. Таваккалов: Банки, финтехи и торговый ритейл будут и дальше конкурировать и усиливать свое взаимодействие. Банковские микрозаймы все больше будут эволюционировать в партнерскую рассрочку, товары ритейлеров все больше будут продаваться в маркетплейсах и доставляться через ПВЗ, открываемые в высвобождаемых помещениях филиалов банков. Торговый ритейлер все чаще и чаще будет осуществлять расчеты через инструменты электронной коммерции, организованной банками.

Конкурируя с финтехами и небанковскими кредитными организациями, банки будут активнее развивать карточную рассрочку, так как она гибче (возобновляема), и в ней легко запустить рассрочку без привязки к мерчантам, где вознаграждение оплачивается потребителем за счет фиксированной абонентской платы (потребитель расходует где хочет, и вне зависимости от своей активности платит фиксированную абонентскую плату).

______________

* Алым океаном принято называть среду с высокой конкуренцией, где разные компании с одинаковыми продуктами ведут жесткую борьбу за покупателей. Стратегия голубого океана заключается в создании новой ниши, в которой нет конкурентов. Эта терминология впервые появилась в книге по стратегии бизнеса Кима Чана и Рене Моборна «Стратегия голубого океана», вышедшей в 2005 году.

Новости Финтеха, ритейла и e-commerce в Центральной Азии