Банковский сектор Таджикистана. Цифровизация по всем направлениям

О сегодняшнем дне и перспективах интеграции финтеха и банкинга в Республике Таджикистан портал FinTech & Retail CA (Central Asia) беседует с директором Департамента банковских карт ЗАО «Спитамен Банк» Дилшодом Исхаковым.

FinTech & Retail CA: Как вы оцениваете основные тренды трансформации банковской розницы в странах Центральной Азии?

Д. Исхаков: Сегодня они включают активное продвижение в цифровую сферу с увеличением онлайн-банкинга и цифровых платежей. Развитие финтех-сектора становится важным фактором, способствующим улучшению доступности финансовых услуг и содействующим модернизации банковских практик в регионе.

FinTech & Retail CA: Каковы роль и место финтеха в Таджикистане на фоне общих процессов, идущих в Центральной Азии?

Д. Исхаков: В Таджикистане финтех играет ключевую роль в контексте общих процессов в регионе. Развитие финтех-сектора способствует улучшению финансовой инфраструктуры, повышению доступности банковских услуг и содействует модернизации традиционных финансовых практик. Этот процесс влияет на ускоренное внедрение цифровых технологий, что, в свою очередь, способствует увеличению эффективности финансовых операций и повышению уровня финансовой включенности в регионе.

FinTech & Retail CA: Каково влияние местного финтеха на общую картину трансформации в регионе?

Д. Исхаков: Влияние финтеха в Таджикистане оказывает существенный эффект на общую картину трансформации в Центральной Азии. Развитие местных финтех-инноваций способствует созданию общего экосистемного подхода к финансовым услугам, обмену опытом с соседними странами и формированию стандартов в цифровой сфере. Этот процесс активизирует обмен технологиями и практиками, поднимая общую отрасль на новый уровень развития в регионе.

FinTech & Retail CA: Какие конкретные направления в сфере инноваций и финтеха видятся наиболее перспективными и актуальными в настоящий момент для республики?

Д. Исхаков: Наиболее перспективными направлениями для инноваций и финтеха в Таджикистане представляются следующие:

- Развитие цифровых платежей. Внедрение современных систем электронных платежей для повышения удобства и доступности финансовых транзакций.

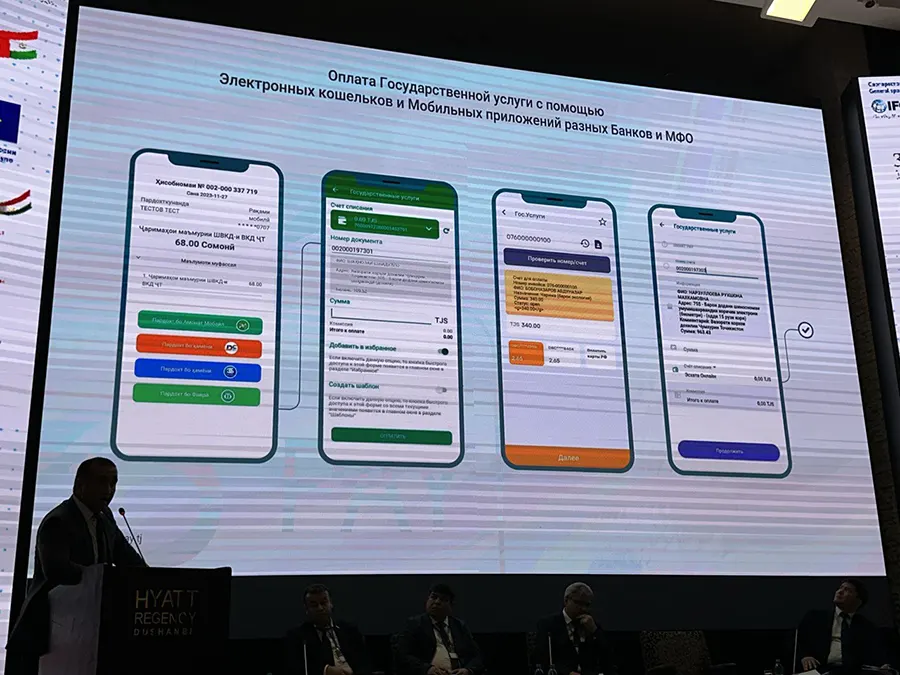

- Мобильный банкинг и приложения. Создание и совершенствование мобильных приложений для улучшения взаимодействия клиентов с банками и финансовыми учреждениями.

- Блокчейн и криптовалюты. Исследование применения блокчейн-технологии в банковских операциях и рассмотрение перспектив криптовалют.

- Искусственный интеллект и аналитика данных. Внедрение AI для оптимизации процессов рисков и предоставления персонализированных финансовых услуг.

- Безопасность и защита данных. Разработка инновационных методов для обеспечения безопасности транзакций и защиты конфиденциальной информации клиентов.

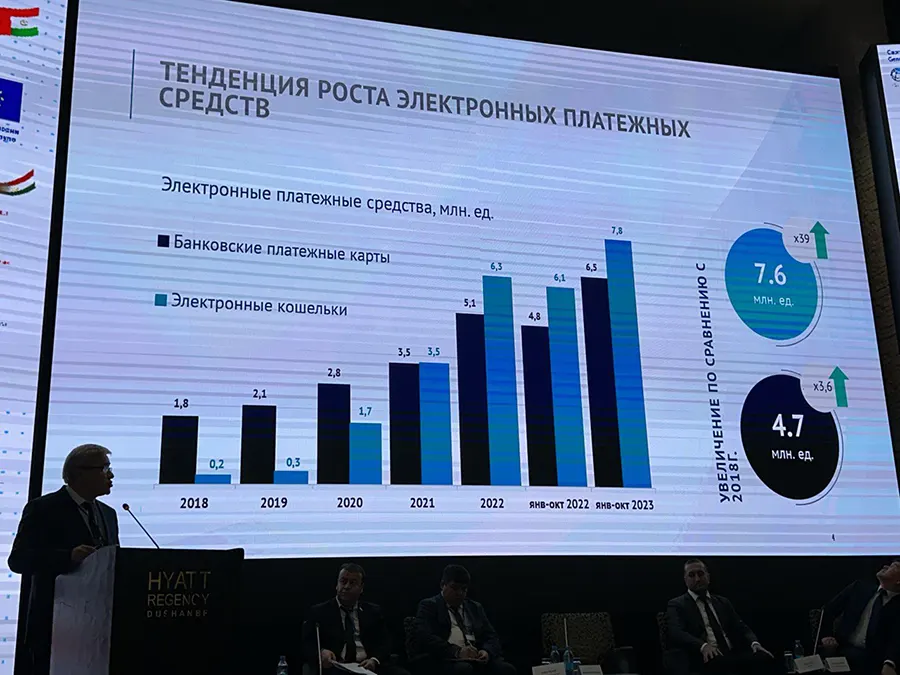

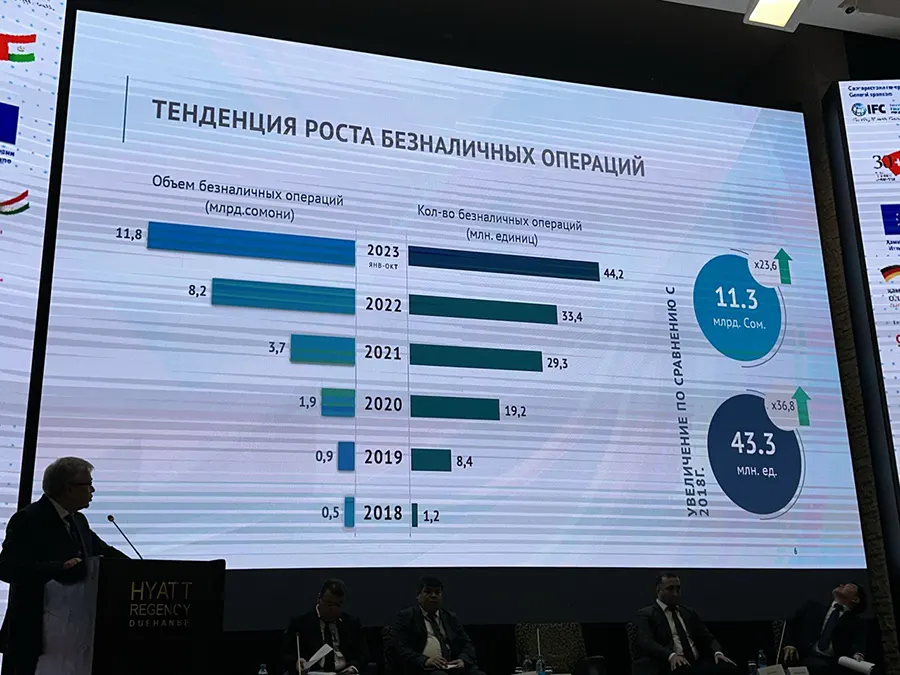

FinTech & Retail CA: Ваша оценка ситуации на рынке электронных денег.Д. Исхаков: Тенденция в развитии рынка электронных денег в Таджикистане выглядит обнадеживающей, с заметным улучшением и увеличением популярности. Это свидетельствует о растущем интересе и приеме цифровых финансовых решений в стране.FinTech & Retail CA: Как сложности последних лет повлияли на популяризацию онлайн-платежей? Сохранятся ли эти тенденции в будущем?Д. Исхаков: Сложности последних лет, вероятно, сыграли роль в стимулировании популяризации онлайн-платежей. Пандемия COVID-19, например, увеличила спрос на безналичные и онлайн-сервисы из-за ограничений на личные взаимодействия и повышенной цифровой активности.Тенденция к онлайн-платежам, вероятно, сохранится и в будущем, поскольку цифровые технологии продолжают развиваться, и люди ценят удобство, безопасность и эффективность онлайн-финансовых услуг. Важно отметить, что эта тенденция может также зависеть от ряда факторов, включая регулирование, безопасность и общественную готовность к цифровым транзакциям.FinTech & Retail CA: Создаются ли в республике какие-либо площадки для взаимодействия финансовых организаций, государственных органов и потребителей финансовых сервисов и продуктов? Цели и задачи таких проектов?

FinTech & Retail CA: Ваша оценка ситуации на рынке электронных денег.Д. Исхаков: Тенденция в развитии рынка электронных денег в Таджикистане выглядит обнадеживающей, с заметным улучшением и увеличением популярности. Это свидетельствует о растущем интересе и приеме цифровых финансовых решений в стране.FinTech & Retail CA: Как сложности последних лет повлияли на популяризацию онлайн-платежей? Сохранятся ли эти тенденции в будущем?Д. Исхаков: Сложности последних лет, вероятно, сыграли роль в стимулировании популяризации онлайн-платежей. Пандемия COVID-19, например, увеличила спрос на безналичные и онлайн-сервисы из-за ограничений на личные взаимодействия и повышенной цифровой активности.Тенденция к онлайн-платежам, вероятно, сохранится и в будущем, поскольку цифровые технологии продолжают развиваться, и люди ценят удобство, безопасность и эффективность онлайн-финансовых услуг. Важно отметить, что эта тенденция может также зависеть от ряда факторов, включая регулирование, безопасность и общественную готовность к цифровым транзакциям.FinTech & Retail CA: Создаются ли в республике какие-либо площадки для взаимодействия финансовых организаций, государственных органов и потребителей финансовых сервисов и продуктов? Цели и задачи таких проектов?

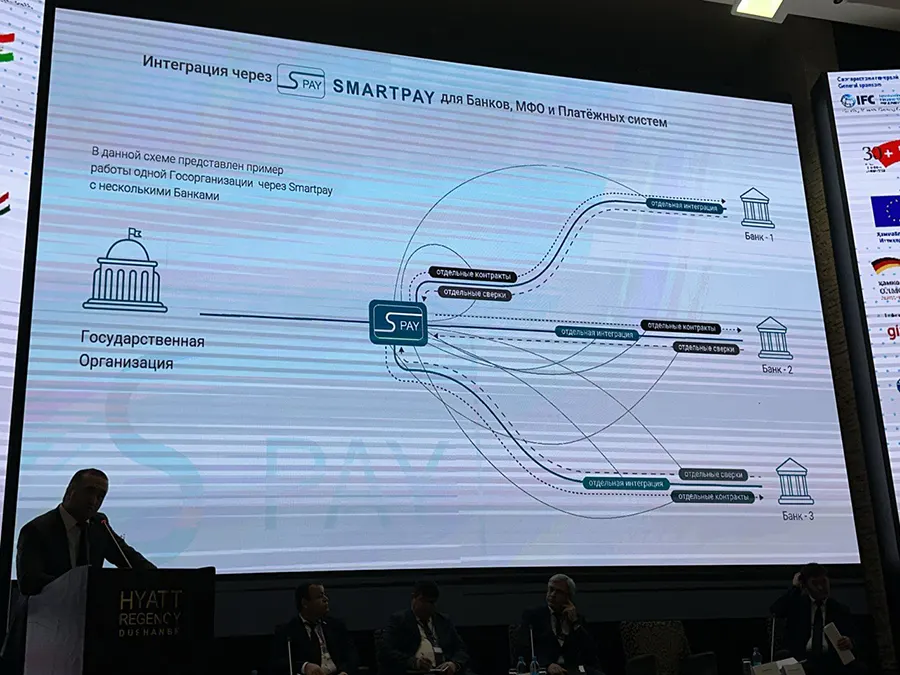

Д. Исхаков: В республике активно создаются площадки для взаимодействия финансовых организаций, регулирующих органов и потребителей финансовых услуг. Эти инициативы направлены на улучшение коммуникации, повышение прозрачности и содействие в создании благоприятной среды для всех участников рынка. Это способствует развитию инноваций, обмену опытом и повышению уровня доверия в финансовой сфере.

FinTech & Retail CA: Как вы оцениваете перспективы внедрения собственной Системы мгновенных (быстрых) платежей в республике?

Д. Исхаков: Внедрение собственной Системы мгновенных платежей в Таджикистане может предоставить уникальную возможность улучшить финансовую инфраструктуру, обогатить пользовательский опыт и стимулировать развитие цифровых транзакций. Перспективы этого внедрения вполне могут содействовать повышению эффективности платежных процессов и развитию цифровой экономики в республике.

FinTech & Retail CA: Что можно сказать относительно перспектив оплаты товаров и услуг с помощью QR-технологии? Насколько этот сервис будет востребован среди ритейлеров и конечных клиентов? Как изменится ландшафт рынка платежей в республике с появлением нового способа платежа?

Д. Исхаков: Внедрение единого стандарта QR-оплат через Национальный банк Таджикистана является весьма положительным шагом в развитии платежной инфраструктуры республики. Этот сервис предоставляет удобный и единый способ оплаты товаров и услуг как для ритейлеров, так и для конечных клиентов. Стандартизированный подход облегчает взаимодействие между участниками рынка, способствует эффективности и стимулирует дополнительные инновации в сфере цифровых платежей. В итоге это создает выигрышную ситуацию для всех участников, повышая уровень удовлетворенности и содействуя современным тенденциям в области финансовых технологий.

FinTech & Retail CA: Изменили ли уже технологии Open Banking и Open API рынок традиционного банкинга Таджикистана?

Д. Исхаков: Использование технологий Open Banking и Open API представляет собой значительный шаг в направлении цифровой трансформации банковской сферы. Внедрение этих технологий обычно способствует более открытому и гибкому обмену финансовыми данными между различными финансовыми учреждениями и сервисами.

Например, если в банках уже активно используются технологии Open Banking и Open API, это может создать дополнительные возможности для улучшения клиентского опыта, расширения услуг и усиления инноваций в финансовом секторе Таджикистана. Эти технологии могут также способствовать улучшению конкурентоспособности и обеспечивать более широкий доступ к финансовым продуктам и услугам.

FinTech & Retail CA: Каковы наиболее значимые результаты в этом направлении?

Д. Исхаков: На сегодняшний день на финансовом рынке Таджикистана успешно внедрены и демонстрируют результаты такие инновации, как:

- Оплата государственных услуг. Реализация системы оплаты государственных услуг уже дала положительные результаты, обеспечивая удобство и эффективность взаимодействия граждан с государственными структурами.

- Единый стандарт QR. Внедрение единого стандарта QR упрощает процессы платежей, улучшает взаимодействие участников рынка и приносит выгоду как ритейлерам, так и конечным клиентам.

- Вхождение на рынок международных платежных систем. Присоединение к международным платежным системам расширяет доступ к глобальным финансовым сервисам, способствуя развитию трансграничных финансовых отношений.

- Использование искусственного интеллекта. Применение технологий искусственного интеллекта дает заметные результаты в автоматизации процессов, улучшении аналитики и предоставлении персонализированных финансовых решений. Эти инновации уже содействуют повышению эффективности финансовых операций и обогащению опыта пользователей в Таджикистане.

FinTech & Retail CA: Как вы видите основные потребности Таджикистана в высокотехнологичных решениях для банковской сферы?

Д. Исхаков: Основные потребности Таджикистана в высокотехнологичных решениях для банковской сферы включают:

- Улучшенную финансовую инфраструктуру. Внедрение современных технологий для оптимизации банковских процессов и повышения доступности финансовых услуг.

- Безопасные и эффективные системы платежей. Развитие инфраструктуры для обеспечения безопасных и мгновенных платежей, способствующих удобству клиентов.

- Цифровые каналы обслуживания клиентов. Создание интуитивных мобильных и онлайн-платформ для улучшения взаимодействия клиентов с банками и расширения доступа к услугам.

- Аналитику и предсказательную аналитику. Внедрение технологий искусственного интеллекта для более точного анализа данных и предоставления персонализированных финансовых рекомендаций.

- Кибербезопасность. Защита от киберугроз с использованием современных технологий и методов, чтобы обеспечить безопасность финансовых данных и транзакций.

- Интеграцию с международными стандартами. Выполнение современных стандартов и требований, способствующих взаимодействию банковской системы Таджикистана с мировым финансовым сообществом.

Все эти направления могут способствовать развитию цифровой экономики и обеспечить банковской сфере Таджикистана конкурентоспособность в мировом контексте.

FinTech & Retail CA: Насколько эти потребности удовлетворяются и за счет каких ресурсов?

Д. Исхаков: Удовлетворение потребностей Таджикистана в высокотехнологичных решениях для банковской сферы может зависеть от нескольких факторов:

- Инвестиции. Ресурсы, предоставляемые через инвестиции и финансирование, могут быть ключевым элементом для внедрения новых технологий. Это может включать государственные и частные инвестиции, а также международную поддержку.

- Техническая экспертиза. Уровень технической экспертизы внутри страны играет решающую роль. Развитие и поддержка ИТ-специалистов и технических специалистов может быть важным фактором для успешного внедрения технологий.

- Регулирование. Продвижение инноваций в банковской сфере также зависит от регуляторной поддержки. Гибкое и поддерживающее регулирование может содействовать внедрению новых технологий.

- Партнерства и сотрудничество. Сотрудничество между банками, финтехом, технологическими компаниями и государственными органами может способствовать обмену ресурсами и знаниями, ускоряя внедрение инноваций.

- Обучение и развитие кадров. Инвестиции в обучение и развитие кадров в области финансовых технологий являются критическим фактором для удовлетворения потребностей в квалифицированных специалистах.

Определение эффективных ресурсов для удовлетворения потребностей Таджикистана в финансовых технологиях требует комплексного подхода, включая сбалансированное взаимодействие всех перечисленных факторов.

FinTech & Retail CA: Как можно охарактеризовать состояние данного рынка в республике сегодня?

Д. Исхаков: Состояние рынка финансовых технологий в Таджикистане сегодня можно охарактеризовать следующими трендами:

- Активное развитие. Наблюдается активное внедрение современных технологий, таких как единый стандарт QR и системы оплаты государственных услуг, что свидетельствует о стремлении к цифровой трансформации в банковской сфере.

- Увеличение доступности услуг. Внедрение высокотехнологичных решений способствует увеличению доступности финансовых услуг для населения и бизнеса, что может способствовать развитию экономики.

- Международное взаимодействие. Вход на рынок международных платежных систем свидетельствует о стремлении к расширению финансовых отношений и участия в глобальной финансовой среде.

- Инновационный потенциал. Внедрение технологий искусственного интеллекта говорит о стремлении к инновационному развитию, что может привести к новым финансовым продуктам и услугам.

- Необходимость в дополнительных усилиях. Несмотря на положительные шаги, возможно, потребуются дополнительные усилия для обеспечения устойчивого развития и преодоления возможных вызовов, таких как кибербезопасность и обеспечение обучения кадров.

Общий тренд указывает на стремление Таджикистана к модернизации банковской системы и активной адаптации к современным технологическим требованиям.

FinTech & Retail CA: В чем вы видите основные перспективные направления этой сферы?

Д. Исхаков: Среди перспективных направлений в развитии банковской сферы Таджикистана я выделил бы следующие:

- Дальнейшая цифровизация услуг. Развитие и внедрение новых цифровых технологий для улучшения качества банковских услуг и повышения удовлетворенности клиентов.

- Расширение электронных платежей. Увеличение использования электронных платежных систем и расширение спектра доступных финансовых инструментов для населения и бизнеса.

- Инновационные финансовые продукты. Разработка и внедрение новых финансовых продуктов, таких как инвестиционные решения, кредиты и страхование, с использованием современных технологий.

- Укрепление кибербезопасности. Стремление к обеспечению безопасности цифровых транзакций и финансовых данных, включая внедрение современных систем защиты от киберугроз.

- Международное сотрудничество. Углубление взаимодействия с международными партнерами и интеграция в глобальные финансовые структуры для расширения возможностей.

- Развитие инновационных технологий. Использование технологий, таких как искусственный интеллект, блокчейн и аналитика данных, для оптимизации процессов и предоставления новых высокотехнологичных услуг.

Эти направления могут способствовать созданию современной, устойчивой и инновационной банковской системы, соответствующей вызовам современной экономики и ожиданиям клиентов.

FinTech & Retail CA: По данным исследования IDC, к 2025 году глобальный объем данных превысит цифру в 175 зеттабайт, а наиболее перспективными отраслями для использования Big Data признаны промышленность и финансовый сектор. Как вы оцениваете роль работы с Big Data в цифровизации банковского бизнеса республики? Наиболее перспективные направления.

Д. Исхаков: Работа с Big Data играет ключевую роль в цифровизации банковского бизнеса в Таджикистане. Наиболее перспективные, на мой взгляд, направления:

- Предсказательная аналитика. Использование Big Data для анализа больших объемов данных позволяет банкам предсказывать поведение клиентов, рыночные тенденции и принимать более информированные решения.

- Персонализированные услуги. Анализ данных о клиентах помогает создавать персонализированные финансовые продукты и услуги, удовлетворяя уникальные потребности каждого клиента.

- Борьба с мошенничеством. Big Data обеспечивает банки средствами для выявления аномалий и подозрительных транзакций, что улучшает системы безопасности и снижает риски мошенничества.

- Оптимизация процессов. Анализ данных позволяет выявлять узкие места и оптимизировать банковские процессы, улучшая операционную эффективность.

- Разработка инновационных продуктов. Понимание предпочтений клиентов через Big Data помогает банкам разрабатывать инновационные финансовые продукты, отвечающие требованиям рынка.

- Анализ кредитоспособности: Big Data позволяет банкам более точно оценивать кредитоспособность клиентов, снижая риски невозврата кредитов.

Использование Big Data в банковской сфере Таджикистана может существенно улучшить конкурентоспособность банков и обогатить опыт клиентов.

FinTech & Retail CA: Ваша оценка роли таких технологий, как роботизация и искусственный интеллект, в цифровизации банковского бизнеса – сегодня, в ближайшей перспективе и в обозримом будущем? Какие ключевые изменения произошли в этом плане за последние годы? Наиболее перспективные для внедрения направления бизнеса?

Д. Исхаков: Технологии роботизации и искусственного интеллекта играют важную роль в цифровизации банковского бизнеса в Таджикистане.

Если говорить о сегодняшнем дне, то роботизация улучшает операционную эффективность банков, автоматизируя рутинные задачи, такие как обработка документов и запросов клиентов. Искусственный интеллект применяется для анализа данных, предсказательной аналитики и улучшения качества обслуживания клиентов.

В ближайшей перспективе ожидается углубление использования ИИ для персонализации клиентского опыта, предоставления индивидуальных финансовых рекомендаций и улучшения систем безопасности. Роботизация будет активно внедряться в более сложные банковские процессы.

Что касается обозримого будущего, то развитие автономных финансовых решений с применением технологий роботизации и ИИ может стать еще более широко распространенным. Ожидается, что банки будут внедрять технологии чат-ботов и виртуальных помощников для улучшения коммуникации с клиентами.

Такие технологии содействуют улучшению клиентского опыта, оптимизации банковских процессов и повышению эффективности принятия решений. Однако внедрение этих технологий также требует очень пристального внимания к вопросам безопасности и обеспечения прозрачности в использовании данных.

FinTech & Retail CA: Планируется ли в республике создание собственный больших языковых моделей?

Д. Исхаков: Наша страна активно развивается и в полной мере осознает важность технологического прогресса. Возможность создания собственных больших языковых моделей открывает масштабные перспективы в области инноваций и поддержки национальной культурной и языковой специфики. Развитие собственных технологий в этой сфере может способствовать укреплению национального технологического потенциала и содействовать интеграции Таджикистана в мировое сообщество технологических инноваций. Поэтому я уверен, что появление собственных моделей в нашей стране – лишь вопрос времени.

FinTech & Retail CA: Как вы оцениваете ситуацию с обеспечением информационной безопасности в банковской сфере в Таджикистане? Насколько эффективно участники рынка используют передовой опыт в области информационной безопасности? Есть ли примеры успешного двустороннего сотрудничества между нашими странами в этой сфере?

Д. Исхаков: Ситуация с обеспечением информационной безопасности в банковской сфере Таджикистана характеризуется прежде всего активным стремлением участников рынка к применению наиболее передовых практик.

Банки Таджикистана проявляют значительный интерес и активность в использовании передовых методов информационной безопасности. Применение шифрования данных, внедрение многофакторной аутентификации и другие современные практики свидетельствуют о стремлении обеспечить надежную защиту финансовых ресурсов и конфиденциальности клиентов.

Относительно двустороннего сотрудничества между странами в сфере информационной безопасности, конкретные примеры могут быть связаны с обменом опытом, разработкой совместных стандартов или проведением совместных исследований. Такие инициативы могут способствовать укреплению коллективной кибербезопасности.

Обеспечение информационной безопасности в банковской сфере Таджикистана выглядит как динамичный процесс, сопровождающийся активным использованием передовых технологий и потенциалом для двустороннего обмена опытом с другими странами.