Таковы результаты совместного исследования и анализа рынка нишевых маркетплейсов в России Tinkoff eCommerce и аналитического агентства Data Insight.

Исследование включает в себя данные за 2021-2023 годы, анализ структуры рынка и самих площадок, ключевые отличия нишевых маркетплейсов от других платформ и возможные сценарии появления новых нишевых маркетплейсов, преимущества для селлеров и покупателей, пути развития подобных платформ, а также прогноз развития сегмента на ближайшие годы.

Результаты прошлых распродаж

Основные выводы

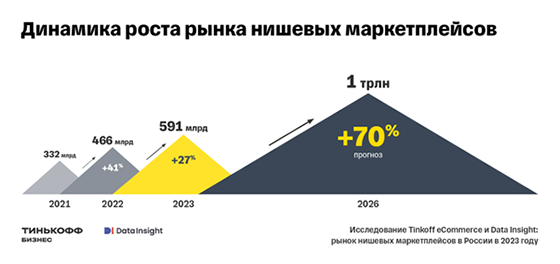

- Рынок нишевых маркетплейсов вырос на 27% и достиг 591 млрд рублей в 2023 году.

- Больше половины рынка нишевых маркетплейсов пришлась на агрегаторы доставки продуктов (53%). Почти четверть оборота — на продажи Lamoda (22%). Маркетплейсы автозапчастей заняли 8% рынка, крупные категорийные маркетплейсы (Детский мир, М.Видео, Леруа Мерлен и пр.) — 8%, другие категории – 6%, фармацевтические — 3%.

- При сохранении текущих трендов развития рынка объем продаж нишевых маркетплейсов превысит 1 триллион рублей в 2026 году.

- Сейчас на рынке существует более 100 нишевых маркетплейсов.

- Нишевые маркетплейсы являются качественным дополнительным каналом продаж для предпринимателей благодаря уникальной лояльной аудитории, высокой конверсии в продажу и прибыльности, а также невысоким комиссиям

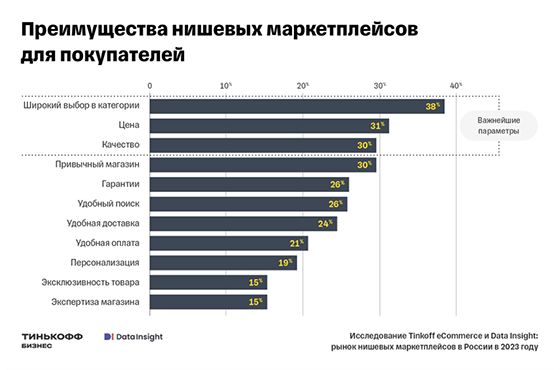

- Покупатели приходят на нишевый маркетплейс за широким выбором качественных товаров в определенной категории.

- Более половины респондентов выбирают нишевый маркетплейс для поиска коллекционных вещей, товаров, требующих экспертизы или ориентированных на определенные потребности или физические особенности, а также товаров для профессиональных целей.

Определение нишевых маркетплейсов и их отличия от других площадок

Нишевый маркетплейс — это маркетплейс, ассортимент которого относится к одной или нескольким смежным категориям товаров или ориентирован на ограниченную аудиторию покупателей, имеющих схожий запрос.

От интернет-магазинов маркетплейсы отличает возможность подключать независимых сторонних продавцов с собственной логистикой, а от досок объявлений — то, что классифайды не участвуют в совершении сделки. Разница агрегаторов и нишевых площадок заключается лишь в том, что у вторых есть единая корзина для всех товаров, поэтому в исследовании агрегаторы приравниваются к нишевым маркетплейсам.

Отличия нишевых маркетплейсов от универсальных

- Представленные товары относятся к одной категории или охватывают несколько смежных категорий.

- Ассортимент не менее, а зачастую и более широк, чем в аналогичной категории на универсальном маркетплейсе, включает в себя специализированные нишевые или эксклюзивные товары.

- Высокая экспертиза в товаре, полные и детализированные описания в карточках товаров.

- Часто обеспечивают комплекс дополнительных услуг, развивают экосистему вокруг своей категории.

- Интерфейс специально разработан под представленный сегмент товаров.

- Удобная организация поиска и выбора товара на сайте/в приложении, наличие детализированных фильтров.

- Опции платежа и логистики выбраны и настроены с учетом представленной категории товаров.

Динамика и структура рынка нишевых маркетплейсов

Рынок нишевых маркетплейсов относительно молодой, но активно развивающийся. В 2023 году обороты рынка нишевых маркетплейсов увеличились на 27% и составили 591 млрд рублей. При сохранении текущих темпов роста а объем продаж нишевых маркетплейсов превысит 1 трлн рублей в 2026 году.

В 2023 году больше половины рынка таких площадок пришлась на агрегаторы доставки продуктов (53%). Пятую часть оборота составили продажи Lamoda (22%) — платформа в целом выделяется в отдельный сегмент, потому что при четкой нише единственная обладает расширенной инфраструктурой (например, имеет собственные ПВЗ). Маркетплейсы автозапчастей заняли 8% рынка, крупные категорийные маркетплейсы — Детский мир, М.Видео, Леруа Мерлен и пр. — 8%, другие нишевые маркетплейсы — 6%. Оставшиеся 3% пришлись на долю фармацевтических площадок.

Если говорить об отдельных сегментах рынка, самым быстрорастущим из них являются крупные категорийные маркетплейсы — их прирост в 2023 году составил +100%. Также активно развивались Lamoda (+38%), нишевые маркетплейсы в разнообразных категориях (+31%) и агрегаторы доставки (+26%).

Сценарии появления нишевых маркетплейсов и их дальнейшее развитие

Нишевые маркетплейсы можно классифицировать по сценариям их появления. Всего выделяется четыре самых распространенных способа запуска подобных площадок:

- Трансформация крупного категорийного интернет-магазина в нишевый маркетплейс. Это происходит для расширения ассортиментного ряда без дополнительных затрат на закупку товара и является логичным шагом развития большого игрока, как, например, Спортмастер или Детский мир.

- Переход из офлайна в онлайн. Частый сценарий для продавцов профессиональных товаров (например, emed.market).

- Запуск нишевого маркетплейса с нуля. Такой сценарий характерен для продавцов в нише, которую сложно или невозможно развить внутри универсальных маркетплейсов (Flowwow, Ютека, пр.).

- Замыкание экосистемы. Подобный вариант используют крупные игроки в определенном сегменте, чтобы расширить экосистему вокруг себя. Так, застройщик ПИК запустил маркетплейс мебели и ремонта, а Поле РФ таким образом создал экосистему крупнейших агрокомпаний в отрасли.

Что касается дальнейшего развития нишевых маркетплейсов, они могут пойти двумя путями: первый — это преобразование в универсальный маркетплейс, второй — расширение географии и подключение смежных категорий. Первый вариант является менее привлекательным, поскольку скрывает под собой множество сложностей.

Основные барьеры для универсализации:

- Высокая конкуренция

- Трудности в освоении кардинально других категорий

- Большой ресурс на технические доработки платформы

- Закрепленный имидж нишевой площадки

- Снижение конверсии в продажу

Наиболее логичным и эффективным вариантом является расширение сегмента с помощью категорий, вписывающихся в бизнес-модель площадки, а также выход не только в новые регионы, но и в новые страны.

Преимущества нишевых маркетплейсов для продавцов

Несмотря на популярность Wildberries, Ozon и других универсальных площадок, привлекательность их для селлеров в ближайшие годы будет снижаться на фоне высокой конкуренции. Нишевые площадки могут стать хорошим дополнительным каналом продаж для тех, кто торгует в определенной категории. Ключевыми преимуществами для продавцов на таких площадках являются:

- Уникальная лояльная аудитория, которая приходит на нишевый маркетплейс с конкретным запросом.

- Высокая конверсия в продажу, поскольку именно в рамках категории посетители гораздо более ориентированы совершить покупку.

- Выше прибыльность. За счет более низкой комиссии для селлеров, продажи через нишевые площадки обходятся дешевле, что влияет на конечную прибыль.

- Низкий барьер входа, который нишевые маркетплейсы специально создают для уже действующих продавцов на других площадках.

- Легче стать лидером подкатегории, так как ниже общая конкуренция.

- Инфраструктура нишевого маркетплейса разработана с учетом особенностей категории. Универсальные площадки настраивают процессы размещения контента, логистики, коммуникаций усредненным образом, нишевые площадки же имеют возможность точно адаптировать их под потребности сегмента.

- Высокая экспертиза площадки в работе с выбранной нишей.

Преимущества нишевых маркетплейсов для покупателей

Покупатели приходят на нишевый маркетплейс с четким запросом на определенный товар. 38% потребителей отмечают, что заходят на подобные площадки ради широкого выбора внутри категории. Треть покупателей выбирают нишевые маркетплейсы из-за более выгодных цен (31%), высокого качества товаров (30%) и привычного процесса совершения заказа (30%).

Половина покупателей скорее выберут совершить дорогостоящую или редкую покупку на нишевом маркетплейсе, а не на универсальном. Так, покупатели приходят на нишевые площадки за:

- Коллекционными товарами (63%)

- Товарами, требующими особой экспертизы (53%)

- Товарами, ориентированными на определенные потребности или физические особенности (51%), а также товарами для профессиональных нужд (51%).

Что касается самых популярных категорий, которые чаще покупают на нишевых площадках, в них вошли:

- Бытовая техника и электроника (53%)

- Электроинструменты (51%)

- Ювелирные товары (51%)

- Мебель (49%)

- Специализированные товары для профессиональной деятельности (49%)

Илья Кретов, директор Tinkoff eCommerce:

«Последние несколько лет на рынке постоянно обсуждают нишевые маркетплейсы. Это активно растущий сегмент, который в ближайшие годы может достигнуть 1 трлн рублей, и очень важно не упустить этапы его развития. В 2023 году, когда большие интернет-магазины начали переходить на модель нишевых маркетплейсов, а в новостях каждую неделю появляются упоминания новых подобных площадок, не разбираться в них уже просто стыдно. Tinkoff eCommerce и Data Insight решили проанализировать эту молодую прогрессивную нишу и наконец отметить на карте рынка этих игроков.

Нишевые площадки не конкуренты универсальным маркетплейсам, но их совершенно точно нужно использовать для увеличения продаж и поиска новых покупателей. Они могут предложить то, чего нет у больших игроков: глубокую экспертизу в категории, высокую прибыльность, аудиторию, мотивированную на покупку, а не просто блуждающую по просторам интернета. В эпоху запредельной конкуренции нишевые маркетплейсы могут стать тем самым глотком свежего воздуха для селлеров».

Федор Вирин, партнер Data Insight:

«Инвестировать в нишевые маркетплейсы не поздно. Наоборот, инвестировать в них сейчас самое время. Потому что покупатели привыкли покупать в интернете, привыкли покупать на маркетплейсе. Но им недостаточно сервиса и экспертизы, которые предлагают универсальные площадки и они хотят сервиса и экспертизы нишевых площадок.

Безусловно, это не история про то, что все 70 млн покупателей будут делать все свои покупки на нишевых маркетплейсах, но это история про то, что все 70 млн покупателей какую-то часть своих покупок перенесут на нишевые маркетплейсы, где они готовы платить немного больше за сервис, ассортимент и экспертизу нишевого маркетплейса. В этом смысле сейчас идеальное время для инвестирования в нишевый маркетплейс».

Новости Финтеха, ритейла и e-commerce в Центральной Азии